세계 최대 전자상거래회사 아마존과 세계 최대 투자은행 골드만삭스가 손을 잡았다. 골드만삭스는 지난 10일 자사 온라인 은행 ‘마커스’를 통해 아마존 셀러들에게 최대 100만 달러(12억 원) 대출을 리볼빙 방식으로 제공한다고 발표했다. 누구에게 얼마를, 어떤 조건으로 대출할지는 골드만삭스가 셀러의 평균 매출과 판매 기간 등을 고려해 결정한다.

이번 결정이 주목받는 이유

아마존은 아예 판매 데이터를 골드만삭스에 넘기고 대출 승인 여부까지 결정하도록 했다. 아마존이 2016년 뱅크오브아메리카와 대출 서비스 파트너십 계약을 맺은 적은 있지만, 데이터까지 넘긴 것은 처음이다. 거대 IT 회사와 거대 금융사 간의 진짜 동맹이 시작된 것이다.

지금까지 골드만삭스 같은 금융사에 아마존은 위협적인 존재였다. 엄청난 구매자와 판매자 데이터, 전자상거래라는 서비스의 특성 때문에 아마존이 금융업에 진출할 경우 월스트리트를 공포로 몰아넣을 것이라는 관측이었다. 그런데 아마존이 독자적으로 은행업에 진출하는 대신 동맹을 선택한 것이다. 그래서 미 경제매체 비즈니스인사이더는 “아마존은 월스트리트의 직접적인 경쟁자보다는 협조적인 배급자(collaborative distributor)로 나선 것으로 보인다”고 평가했다.

애플도 2019년 골드만삭스·마스터카드와 신용카드 상품인 ‘애플 카드’를 출시했고 구글도 씨티그룹과 당좌예금계좌(수표 발행을 위한 계좌) 서비스를 제공하겠다고 밝혔다.

이런 협업은 IT 회사가 금융업에 진출한다는 논리로는 설명이 되지 않는다. 오히려 IT 회사가 고객들에게 좋은 금융 상품도 제공한다고 봐야 한다. 프랭크 로트먼 QED인베스터스 창업자는 블룸버그에 “B2C 회사들이 스스로 법적 은행이 돼야 한다고 생각하는 곳은 많지 않다. 대신 은행과 협력해 충성고객에게 좋은 금융 제품을 제공하려는 것”이라고 말했다.

/사진=pexels

어떤 시너지가 있나?

① 구매 데이터와 금융 데이터의 결합

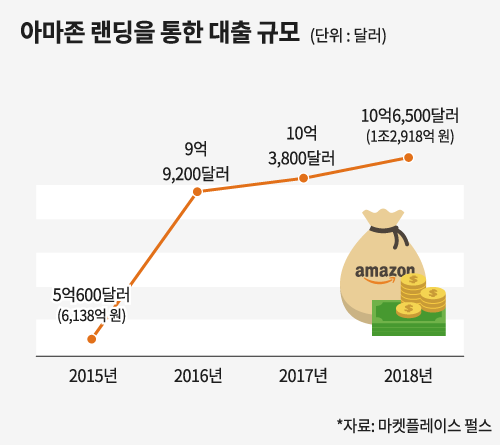

원래 아마존은 2011년부터 ‘아마존 랜딩’(Amazon Lending)이라는 이름으로 자체 대출 서비스를 제공해왔다. 2015년까지 셀러들에게 15억 달러 이상을 대출했지만 이후 성장세가 주춤했다. CNBC는 “아마존은 2017년부터 대출 사업 확장을 의도적으로 늦춰왔다. 대출 사업의 본질과 신용 리스크 등을 더 잘 이해해야 한다고 판단했기 때문”이라고 설명했다. 아마존이 누가 어떤 물건을 샀는지 구매 데이터에는 최강이지만, 신용 분석과 금융 데이터에서는 부족하다는 지적이다.

반면 골드만삭스는 금융 데이터는 충분하지만, 구매 데이터가 턱없이 부족하다. 2008년 금융위기 이후 투자은행 규제가 강화하면서 금융사에 리테일(소매) 금융이 중요해졌지만, 골드만삭스는 JP모건처럼 견실한 상업은행(체이스은행)이 없어 아마존의 고객 데이터가 절실할 수밖에 없다. 아마존과 골드만삭스의 이해가 맞아떨어진 것이다.

② 아마존은 규제를 피할 수 있다.

이미 아마존 랜딩의 대출 규모는 금융당국의 규제를 피할 수 없을 정도로 커졌다. 하지만 이번 계약을 통해 골드만삭스를 대출자금 출처로 두면서 규제를 우회할 수 있게 됐다. 존 크로닌 굿바디 애널리스트는 파이낸셜타임스에 “아마존은 기존 금융권과 파트너십을 통해 소상공인 대출 사업을 규제 의무 없이 확장할 수 있게 될 것”이라고 말했다. 특히 최근 미국과 유럽에서는 IT 회사의 독점이나 문어발식 확장을 막기 위한 규제가 강화하고 있다. 아마존은 이런 논란을 피하면서 셀러 고객들에게 금융 상품을 제공해 전자상거래를 더 강화할 수 있게 된 것이다.

③ 골드만삭스는 플랫폼을 얻는다.

최근 금융업계 트렌드는 ‘임베디드 파이낸스‘(embedded finance). 비금융 플랫폼을 통해 금융 서비스를 제공하는 것이다. 베인캐피탈은 2030년까지 모든 대출의 20%가 비금융 플랫폼을 통해 이뤄질 것이라고 전망하고 있다. 금융 서비스도 플랫폼 싸움이 됐다.

충성고객(멤버십 가입자)만 1억5,000만 명인 아마존의 비금융 플랫폼에 골드만삭스의 금융 서비스가 합쳐지면 골드만삭스 입장에서는 신규 고객 확보를 위한 엄청난 플랫폼에 탑승하게 되는 셈이다.

핀테크 스타트업들에 영향은?

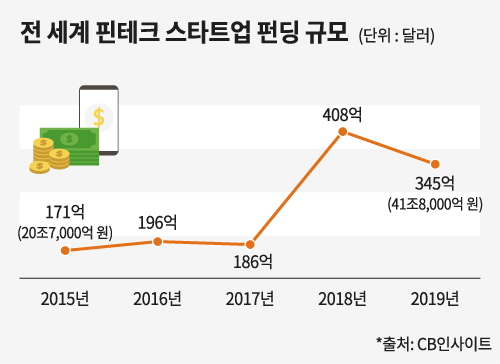

지금까지는 핀테크 스타트업들이 금융 시장의 판도를 뒤집어 놓을 것이라는 분석이 지배적이었다. 특히 한국에서는 카카오뱅크, 토스, 뱅크샐러드 등이 이런 분석을 현실로 만들고 있다.

하지만 핀테크가 ‘금융 + 기술’인데 금융의 최강(골드만삭스)과 기술의 최강(아마존)이 동맹을 해버리니 핀테크 스타트업들에겐 큰 위협이라는 분석이다. 맷 해리스 베인캐피털벤처스 파트너는 블룸버그에 “앞으로 기술기업이라면 어디든 규모와 상관없이 결제, 대출, 보험 등의 금융 서비스를 비즈니스 모델에 포함할 방법을 찾을 것이고 은행들은 이 흐름에 올라탈 것”이라며 “이는 핀테크 스타트업들의 위기를 가중시킬 것”이라고 말했다.

더욱이 최근 거대 IT 회사와 금융회사의 협력이 핀테크 스타트업의 주력 분야인 리테일 금융에서 이뤄지고 있다. 그동안 일반고객과 중소상공인 대상의 대출 서비스는 핀테크 스타트업들에겐 블루오션이었다. 신용평가 기준이 엄격한 대형 금융권이 잘 접근하지 않았던 분야였다. 그런데 금융회사가 거대 IT 플랫폼을 끼고 이 분야로 진격을 하니 핀테크 스타트업들은 고객을 모집하기가 더 힘들어졌다.

더욱이 핀테크 스타트업들은 사업 초기 고객을 늘리기 위해 수수료 무료 등의 할인 혜택 등 엄청난 마케팅 비용을 투입해왔다. 앞으로도 그만큼의 비용을 투입할 수 있는지, 비용을 충당할 정도로 고객들이 서비스를 활발하게 이용할지도 장담할 수 없다.